今までの日本はデフレだったため、資産形成をする必要性は感じなかったと思います。私も資産形成の話なんてどこか他人事で、個人が気軽にできることじゃないと考えていました。しかし、最近では米や野菜の高騰など物価高の話題が多く、街角の高齢者のインタビューをみて、不安を感じた方も増えてきています。

現在の日本の状況から資産運用はした方が良いのかどうか悩みますよね?

結論としてはするべきです。

働いて稼ぐには時間や体力に限界があります。自身が副業をするよりも、資産運用をしてお金に働いてもらう方が負担が少なくなります。

このブログで紹介するのは投資期間を長期で考えるなら、手続きの手間は最初だけで、比較的安全な金融商品を選ぶことで損する確率が低くなり資産形成に大いに役立つものになります。

資産運用は必要ない、他人事と考えている方の中には以下のように考えているのではないでしょうか。

- 老後は政府が年金とか補助金でなんとかしてくれる。

- 今後日本経済は良くなるから大丈夫!

- お金なんてそのうち貯まる気がする。

なんとなく大丈夫というのは幻想で、現実は違います。

バブル期世代でさえ、現在は苦しんでいるわけですから、少子高齢化が進み不景気が続く日本では、生活はより厳しいものになっていきます。

今、資産運用を始めた人が増えており、始めていない人との差は広がっていく可能性があります。ただ、なんでもやればいいというものではありません。

・一番いいものはどれなのか見つけようしない。

・SNSの情報を鵜呑みにしハイリスクな投資をしない。

・信ぴょう性が低く、すぐに儲かるというような謳い文句の広告に飛びつかない。

・個人に依頼するような形を取らず、大手の証券会社を利用する。

資産形成をするための手段は多岐に渡り、正解はないと考えています。人によってリスク許容度は違うことや、投資スタイルや相性が異なること、投資時期によって投資先が変わることがりゆうとして挙げられます。

それぞれを細かく調べたり、一度に試すのは大変ですし、無理に投資にお金を回すと将来ではなく今の生活が厳しくなってしまいます。

何より始めるタイミングが遅くなることは機会損失となります。

当ブログでは、無理なく始めることができ、投資額の設定がしやすいものを紹介したいと思います。

大事なことは、現在の生活の質を落とさずに、ゆとりを持たせること、将来の安心だと思います。

よくあるケースとして、たくさん比較し、よくわからなくなることです。

まず最初に迷わないよう選択肢は狭めて提案します。

しかし、慣れてきたら調べたことが分かってきたり、後々自分で選択肢を広げていけるようにもなります。

初心者にはどの投資法が望ましいか

- 老後に不安がある

- 資産形成の必要性は感じている

- ある程度の知識でできるものがいい

- 初期のコストが安い

- 投資額の設定がしやすい(手間がない)

- ハイリスクを避けたい

- 投資期間は長期(10年以上)で考えている

この前提にもっとも当てはまる投資は、NISAで投資信託を買うことです。

資産運用の種類

株式投資、債券投資、不動産投資、外国為替、金などのコモディティ投資、暗号資産、個人年金保険

税制優遇

NISAやIDECO、生命保険控除など

目標設定をしよう

何で目的を整理する必要があるの?

お金が儲かるならそれでいいじゃないか?

株式の価格は上下します。

下がった時に焦って売り、損をしないためです。

そこで大事になってくるのが目標を明確にすることです。

いつまでにどの程度の資産が必要か?

資産運用の第一歩は、目標を設定し、リスク許容度を把握することです。資産は常に右肩上がりとはならず、ジグザグしながら上がっていくため、一時的には下落します。

生活防衛費から捻出するのではなく、余裕資金で投資を行うようにしましょう。

そのため、最初のステップとして収入と支出の見直しをしましょう。

投資に毎月約1万円回すことができるなら、収支の見直しは後回しにして先に進んでいただいても構いません。

しかし、投資で利益を出すよりも無駄な支出を見直す方が資産が増える可能性もあります。

NISAとは?

通常、株式の売却益や配当金には20.315%(所得税15.315%+住民税5%)の税金がかかります。

これは預金にも適応されています。

NISA(ニーサ)は、株で得た利益に税金が掛かることなく受け取れます。

通常:手残り80万円(20万は税金)。確定申告が必要。

NISA:手残り100万円。(税金なし)。確定申告が不要。

金融機関はどこがいい?

おすすめはネット証券でNISA口座を開設することです。

楽天証券、SBI証券が今のところ人気が高く、評価も高いです。

銀行じゃダメ?

不安であればいいと思います。

なぜネット証券か?

1番の理由は、ネット証券の方が投資の選択肢が広いからです。その他のメリットは下記にて説明します。

2社のどちらでも問題ありません。まずは始めてみないと比較ができませんし、相性もわかりません。どちらを選んでも後から乗り換えることができますし、総合口座(一般的な口座)はどちらも開設できます。

私は、楽天証券をお勧めします。下記で理由も紹介します。

オールカントリーを積み立てる

初心者にお勧めする買い方は分散投資です。理由は、リスクを最小限にできるからです。分散には時間の分散(ドルコスト平均法)、投資先、地域の分散が該当します。

投資信託のオールカントリーでの積立はそれが可能となります。これ以上に高いリターンが得られるものもありますが、その分ハイリスクでもあるため、今回はお勧めしません。

・投資先を分散している(約50か国)

・一つの国の経済状況に依存せず、安定した利回りを得られる

・専門家が定期的に投資先の中身を更新している

・1年リターンは9.6%(過去10年間を平均化)

オールカントリーに10年前に1000万円投資していれば、現在は2500万円になっています。利益が1500万ということはお金が年収約150万の働きをしてくれたのと同じです。銀行に寝かせているだけではこんなに増えません。

Q&A

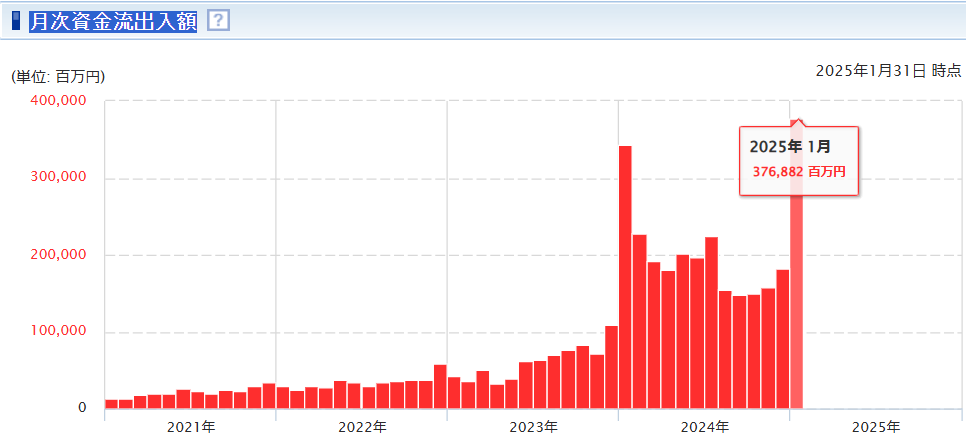

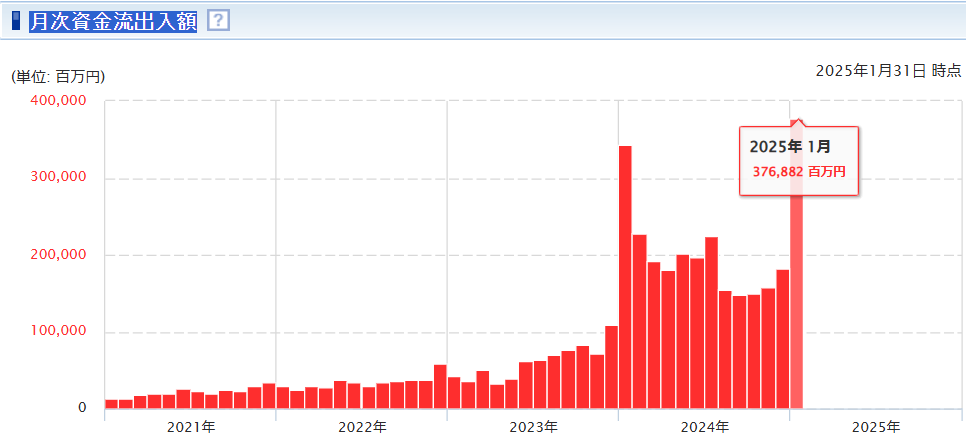

オールカントリー月次資金流出入額

買われた額の合計から売られた額の合計を引いた金額を月次で表示。※SBI証券から引用。

2025年1月は約4000億円買われています。2024年の平均が2000億円だとしてもかなりの規模で積立られて行っています。これが株価上昇の原動力となるので下落を心配するよりもこの勢いに乗った方が良いとも考えられます。

他にもたくさんの魅力的な投資先があります。しかし変動の大きいものも多く、まずは安全な一歩から踏み出してほしいと思っています。経験して学んでから、別の投資先や方法を考えても遅くはありません。

このブログでは、余裕資金で10年以上積立て、預金よりもリターンが高くなる可能性が高い金融商品を購入し、不安なく日々を穏やかに過ごし、気付いたら老後の資金を気にしなくなっている。ハイリスクにのめりこむわけでもなく、金融商品を選別したり、手間をかけずに、本業や家庭で過ごす時間を減らさないための提案となります。

まとめ

・将来の不安を減らすため、資産形成は必要な対策となる。

・初心者がまず行うべきは家計の見直し、投資をスタートすること。

その他の選択肢は投資をスタートして経験や知識を増やしてからでも遅くありません。

最初から焦ってハイリスクハイリターンにのめり込み損失を増やしてしまう人もいるため、注意が必要です。

口座開設しても、年会費無料、催促なし。

途中でやめても大丈夫。

一部の煽るような謳い文句に乗らなければ騙されることもありません。

おすすめは、楽天証券でNISA口座の開設を行い、オールカントリーを積み立てることから始めることです。

コメント